ファクタリングとは?どんな特徴があるの?

ファクタリングとは「売掛金(債権)」を専門業者に売却し、本来の入金日よりも早く現金化できるサービスです。

通常売掛金は取引先の支払い期日を迎えて初めて現金化できますが、資金繰りの都合などで早めに資金を確保したい場合は、ファクタリングを活用すると良いでしょう。

本記事ではファクタリングの対象債権や2社間・3社間ファクタリングの違い、メリット・デメリットまでを詳しくご紹介します。

どんな債権がファクタリングの対象になるのか?

ファクタリングを利用するには、売掛金が以下のような条件を満たしている必要があります。

- すでに提供が完了した商品やサービスの売掛金であること

- 売掛金の金額と支払期日が明確に記載されていること

ファクタリング会社は、売掛金の内容や取引先の信用力を査定し、売掛金額の70%~95%程度を現金化します。

このとき差し引かれる分は、ファクタリング会社に入る手数料となるでしょう。

既に提供が完了した商品やサービスにおいて、後は入金を待つだけの状態であれば、その売掛金は資産としての価値を有しています。

これを手元にある物を売るのと同じ感覚で、即時現金化できる点がメリットです。

関連記事:ファクタリング見直し本舗のファクタリングサービスの特徴や評価を解説

融資や出資とは異なる特徴を持つ

ファクタリングは「資産を売却して現金化する方法」であり、融資とは異なります。

銀行から借入・融資を受ける場合、審査が厳しく、資金調達までに長い時間がかかってしまうでしょう。

これに対しファクタリングであれば、銀行に比べて審査が緩く、スピーディーに資金を得られます。

即時資金調達に優れ、キャッシュフロー改善に効果的

前述のとおり、ファクタリングは入金スピードの速さや審査の緩さが特徴であり、すぐにでも手元に資金を得たい場合に有効です。

例えば、人件費の先払いによる一時的な資金繰りの悪化や、大型案件に備えた設備投資など、将来的に資金繰りが改善する見込みがある場合には、積極的に活用する価値があるでしょう。

ただし、事業の先行きが不透明な場合などは、一時的に資金を得ても改善が見込めないため、他の手段も検討することが望ましいでしょう。

関連記事:みんなのファクタリングのファクタリングサービスの特徴や評価を解説

中小企業庁も推奨する資金調達手法、法的に安心

ファクタリングについて、債券を手放すことによる信用面の問題や、売掛金の売却が認められているのかといった懸念をもつ方もいるでしょう。

実際のところ、ファクタリングは法的にも認められた資金調達方法であり、経済産業省や中小企業庁でも利用が推奨されています。

《経済産業省・中小企業庁の指針》

参考:売掛債権の利用促進について | 中小企業

売掛債権の早期資金化手段として、ファクタリングの活用を検討することは有効である。

違法な取引ではなく、正式な金融取引として認められており、企業の資金繰り改善に役立つ手段である。

このように、ファクタリングは正式な金融取引であり、適切に利用すれば企業経営にとってプラスになります。

資金繰りの厳しい企業にとって、短期間でキャッシュフローを改善できる有効な手段となるため、特に中小企業やスタートアップにとってメリットが大きいでしょう。

さらに、銀行融資とは異なり負債として計上されないため、財務バランスを維持しながら資金調達が可能です。

売掛先の信用力が重視されるため、自社の信用度に関係なく利用できる点も魅力のひとつでしょう。

ファクタリングの種類を解説!2社間・3社間の違いとは?

ファクタリングには、資金調達の方法によっていくつか種類があります。

- 一括ファクタリング

- 医療ファクタリング

- 建設ファクタリング

- 国際ファクタリング

- てん補ファクタリング

- 2社間ファクタリング

- 3社間ファクタリング

その中でも、特に利用されることが多いのが「2社間ファクタリング」と「3社間ファクタリング」です。

- 2社間ファクタリング

売掛先に知られずに資金化できるファクタリング方式。

スピード重視で手続きが簡単なのが特徴。 - 3社間ファクタリング

売掛先の承認が必要になるファクタリング方式。

入金まで一定の時間がかかるが、手数料は安くなる傾向がある。

それぞれの特徴を詳しく見ていきましょう。

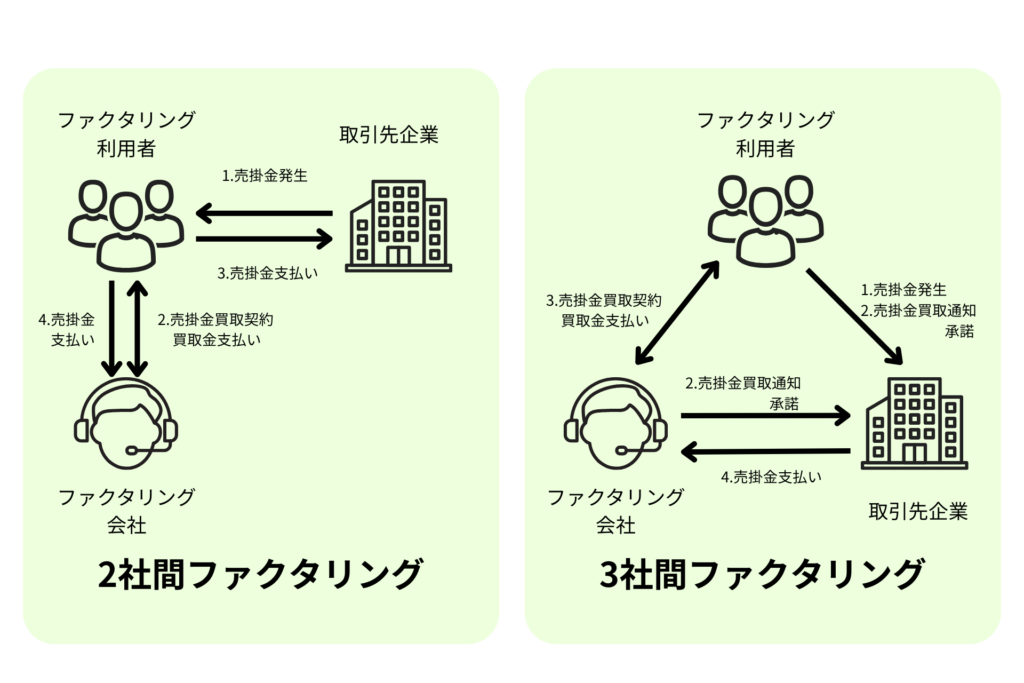

2社間ファクタリングの仕組み

2社間ファクタリングとは、企業とファクタリング会社の2者間で取引が完結する方式です。

売掛先(取引先)にはファクタリングを利用したことを知らせずに資金化が可能なため、取引関係に影響を与えにくいというメリットがあります。

また、手続きがシンプルで審査が比較的早く、即日~数日で資金調達できる点も大きな特徴です。

一方で、ファクタリング会社は売掛先の承認を得られないといったリスクがある分、手数料がやや高めに設定される傾向があります。

そのため、手数料の割合を事前にしっかり確認することが重要です。

3社間ファクタリングの仕組み

3社間ファクタリングは、リスクの少なさや手数料の低さが特徴で、金融機関も提供している資金調達サービスの一つです。

3社間ファクタリングでは売掛先(取引先)が債権譲渡に合意し、ファクタリング会社に直接支払いを行う仕組みになっています。

この方式は、ファクタリング会社にとってのリスクが低くなるため、手数料が2社間よりも安くなる点がメリットといえるでしょう。

一方で、取引先の理解を得る必要があるため、売掛金の早期資金化に抵抗を示す企業も多く、普及率はそれほど高くないのが現状です。

そのため、現在は圧倒的に2社間ファクタリングの利用が多い傾向にあります。

関連記事:資金調達ONEのファクタリングサービスの特徴や評価を解説

ファクタリングのメリット・デメリットを徹底解説

ここでは、ファクタリングを利用することで得られるメリットや、同時に注意すべきデメリットについて詳しく解説していきます。

今回は一般的なファクタリング(2社間・3社間ファクタリング)を中心に確認していきましょう。

ファクタリングで資金調達する7つのメリット

ファクタリングを利用した資金調達には、以下のようなメリットがあります。

- 資金を短時間で受け取れる

- 個人事業主や創業間もない企業でも利用可能

- 赤字決算や税金滞納があっても利用しやすい

- 売掛先に知られずに資金調達できる

- 取引先の理解が得られれば手数料を抑えられる

- 負債扱いにならないため、財務に影響しにくい

- 利用できる業者の選択肢が豊富

それぞれのメリットについて詳しく見ていきましょう。

資金を短期間で受け取れる

ファクタリング最大のメリットは、短期間で現金を確保できる点です。

通常の銀行融資は審査から資金調達までに数ヶ月かかることもありますが、ファクタリングの場合は申し込みから最短即日~数日での現金化が可能です。

スピーディに対応してくれる企業も多いため、急ぎの場合は大きな利点となるでしょう。

個人事業主や創業間もない企業でも利用可能

ファクタリングは、法人だけでなく個人事業主や設立間もない企業でも利用可能です。

銀行融資の場合は設立から年数が経っていなければ信用に足るとみなされにくいですが、ファクタリングは売掛金を買い取る方式であり、創業したばかりの企業であっても利用しやすいでしょう。

銀行からの融資が受けにくい業界だったり、赤字決算が続いていたりする場合も問題なく利用できます。

赤字決算・税金滞納があっても利用しやすい

ファクタリングは売掛先の信用力を重視しているため、赤字決算や税金滞納があっても審査に影響を与えにくいといえます。

ただし、税金滞納の金額や期間によっては、手数料が通常よりも高くなる可能性があるため注意しましょう。

売掛先に知られずに資金調達できる

2社間ファクタリングを利用することで、売掛先に知られることなく資金を調達できます。

また、資金調達によって売掛先に影響が及ぶこともなく、両社の関係性を維持したまま資金繰りを改善できるでしょう。

取引先の理解が得られれば手数料を抑えられる

主に3社間ファクタリングでは、取引先の承認を得ることにより、手数料を大幅に抑えられます。

下記に一般的な手数料の相場をまとめました。

| 種類 | 手数料 |

|---|---|

| 2社間ファクタリング | 7~30% |

| 3社間ファクタリング | 1.5~5% |

2社間ファクタリングでは手数料が高くなりやすいほか、初回の利用では15%以上となるケースがほとんどです。

負債扱いにならないため、財務に影響しにくい

ファクタリングは融資ではないため、企業の負債としては計上されません。

そのため、今後銀行の融資を検討している企業にとっても、負債を増やすことなく資金を調達できるでしょう。

利用できる業者の選択肢が豊富

近年ファクタリング業者は増加傾向にあり、ノンバンクから銀行系まで幅広い選択肢があります。

依頼する企業によって手数料や契約条件が異なるため、対応スピードやコストなどを考慮し、自社に合った企業を選びましょう。

際に注意すべきデメリットについて解説していきます。

ファクタリングのデメリット・リスク6選

ファクタリングは短期間での資金調達に優れていますが、実際に利用する際はデメリットやリスクにも注意しておきましょう。

- 売掛先に知られずに実行する場合、手数料が高い

- 売掛金を売る場合、選択肢が限られることがある

- 中長期的なキャッシュフローに悪影響を及ぼす可能性がある

- 債権譲渡の承認が必要な場合、取引先との関係性に影響を与えることがある

- 信用力が低いと手数料が高くなることがある

- 売掛先の与信が低いと利用できない可能性がある

それでは、一つずつ詳しく見ていきましょう。

売掛先に知られずに利用する場合、手数料が高額になりやすい

2社間ファクタリングでは手数料が高額になりやすく、相場では10~30%と高い水準を保っています。

例として、100万円を年利15%で借りた場合、金利は15万円となります。

これをファクタリングに当てはめると、2ヶ月の利用で以下のような計算になるでしょう。

手数料15% ÷ 2ヶ月 = 年利換算で約90%

つまり、一時的な利用であれば問題ありませんが、継続して利用することによりコストが非常に高くなる点がデメリットといえます。

売掛金を売る場合、選択肢が限られることがある

ファクタリングは便利な資金調達方法ですが、どんな売掛金でも買い取ってもらえるわけではありません。

売掛先の信用力が低い場合や、取引先の規模が小さい場合は、リスクを避けるため買取を断られる可能性が高いでしょう。

中長期的なキャッシュフローに悪影響を及ぼす可能性がある

ファクタリングは短期間での資金調達に適していますが、長期的なキャッシュフローに影響を与える可能性があります。

例えば、頻繁に売掛金をファクタリングすると、本来の入金サイクルが崩れ、常に新しい売掛金を現金化しなければ資金繰りが回らなくなるリスクがあります。

短期的な資金繰りを改善するために利用する場合でも、計画的に活用しなければ、かえって資金繰りが悪化する可能性があるため注意が必要です。

債権譲渡の承認が必要な場合、取引先との関係性に影響を与えることがある

3社間ファクタリングでは、売掛先(取引先)の承認が必要になりますが、取引先がファクタリングに対して理解を示さない場合、関係性に影響を与える可能性があります。

例えば、取引先によっては、

- 「資金繰りが厳しいのでは?」

- 「経営状況が悪化しているのでは?」

と誤解されることもあり、今後の取引に影響を与えるリスクがあるでしょう。

信用力が低いと手数料がさらに上がることがある

ファクタリングは、売掛先(取引先)だけでなく、利用企業の信用力も手数料に関係することがあります。

債務不履行や税金滞納の経歴がある場合は、ファクタリング会社側にリスクを高く見積もられ、通常よりも手数料が高くなる可能性があります。

売掛先の与信が低いと利用できない可能性がある

ファクタリングでは、売掛先(取引先)の信用力が重要視されるため、売掛先の与信が低い場合は買取を断られるケースがあります。

特に売掛先が個人事業主だったり、創業して間もない企業だったりする場合は、信用情報が不十分とみなされる可能性が高いでしょう。

与信の高い企業との取引を増やし、売掛金そのものの信用度を向上させることが大切です。

関連記事:PayTech(ペイテック)のファクタリングサービスの特徴や評価を解説

ファクタリングの手数料相場について詳しく解説!

続いては、それぞれのファクタリングで必要となる手数料について、より詳しく確認していきましょう。

ファクタリングの種類に応じた手数料は以下の通りです。

| 種類 | 手数料 |

| 2社間ファクタリング(初回) | 15~30 |

| 2社間ファクタリング(継続) | 7~15% |

| 3社間ファクタリング | 1.5~5% |

| 医療ファクタリング | 5~7% |

2社間ファクタリングは、初回の利用時にどうしても手数料が高くなりがちです。

特に利益を確保しにくい小口債権の場合、20~30%となるケースも珍しくありません。

特に、小口債権の場合は利益を確保しにくいため、20%を超えることも珍しくありません。

この相場を参考にしながら、複数のファクタリング会社に相見積もりを取ることで、より良い条件での契約が可能になります。

ファクタリングにおける取引の流れを解説

ファクタリングを利用する際に、どのような流れで資金が入金されるのかを把握しておくとスムーズです。

ファクタリングにおける取引の一般的な流れは以下の通りです。

基本的に、このような流れで取引が完了します。

2社間ファクタリングでは取引先の通知が行われず、代わりに法務省へ債権譲渡登記が行われます。

3社間ファクタリングの場合は、取引先への確認・通知の工程が含まれるでしょう。

契約が完了し次第、依頼者は売掛金を手に入れることができ、期日になると売掛先または依頼者がファクタリング会社に支払いを行います。

ファクタリングを利用する際に必要な書類

審査を行う前に、必要となる書類をあらかじめそろえておき、スムーズに進むよう準備しておくことをおすすめします。

- 直近の決算書

- 請求書類(請求書・発注書・納品書など)

- 会社概要

- 商業登記簿謄本

- 銀行口座の通帳コピー

- 契約書類

中でも取引の証明書が不足していると、審査に時間がかかってしまうため注意しましょう。

関連記事:クイックマネジメントのファクタリングサービスの特徴や評価を解説

まとめ:ファクタリングの利用に適した事業者とは?

ファクタリングを有効に活用できるのは、以下のような条件に当てはまる事業者です。

- 債権の金額が大きい(建設業など)

- 取引先の与信が高い(医療業界・建設業・運送業など)

- 長期的にはキャッシュフロー改善の見込みがある

- 数日以内に資金が必要な状況

- 銀行融資の与信枠を使いたくない&負債を増やしたくない

- 創業したばかりで融資を受けるのが難しい事業者

特に、「どうしても回収したい売掛金がある」場合は、ファクタリングを活用して迅速に資金を確保し、事業拡大や経営改善に充てるのが効果的です。

ただし頻繁な利用や計画性のない利用は、資金繰りの悪化につながるため推奨されません。

2社間・3社間など自社に合った方法を選ぶとともに、メリットだけでなくデメリットにも注意して利用することが大切です。

関連記事

関連記事